L'investimento del Secolo ....

Con TV, giornali, media che quotidianamente ci parlano:

- delle tante incertezze dei mercati finanziari con Wall Street vicina ai massimi ma con i primi evidenti scricchiolii del trend rialzista di lungo termine;

- della guerra commerciale tra Usa e Cina che non potrà non avere ripercussioni negative su una crescita economica già ovunque in affanno (anche la Germania in recessione);

- di una hard Brexit alle porte e di un governo italiano “ballerino” che non fanno che aumentare l’instabilità nella zona euro;

- delle proteste ad Honk Kong con i dubbi sulla possibile reazione della Cina;

- delle rinnovate tensioni nel Golfo Persico tra Iran e Stati Uniti che inducono lo stesso papa Francesco a dire “ho davvero paura dello scoppio di una guerra nucleare”;

comincio a pensare se non sia davvero il caso di liquidare tutti i mie investimenti per mettere tutto in un bel titolo di stato in Euro (così da non avere il rischio cambio), a doppia o tripla “A” (così da non avere il rischio emittente) e magari anche con scadenza lunga (così da non ritrovarmi fra qualche anno a dover nuovamente trascorrere ore col mio Private Banker a parlare di asset allocation, diversificazione, ecc per risolvere l’amletico problema di come investire i miei risparmi).

E come per miracolo, “sfogliando” l'Ipad mi imbatto in quello che - senza ombra di dubbio – è: l’investimento del … Secolo !!

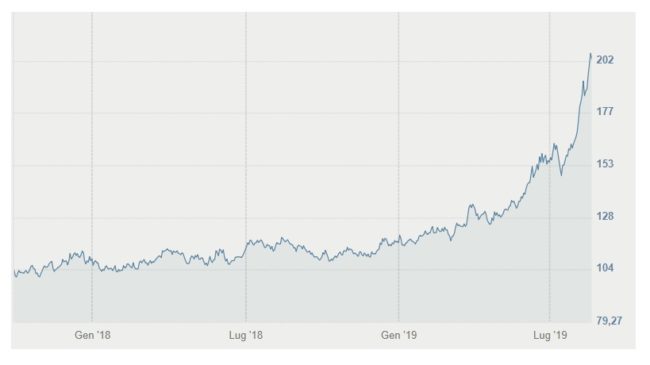

Si, proprio l’investimento del secolo visto che si tratta di un’obbligazione governativa austriaca (Isin AT0000A1XML2), tasso 2,1% e con scadenza a 100 anni (21/9/2117) che mi risolverebbe – per sempre - il problema degli investimenti a me, mio figlio ed al figlio di mio figlio.

Sarebbe, infatti, questa una obbligazione:

- in euro: rischio cambio ZERO.

- di un paese sicuro come l’Austria: paese con 2 belle “a” come giudizio da parte delle agenzie di rating (“AA+” per Standard &Poors e “Aa1” per Moody’s): rischio emittente ZERO

- con cedola del 2,1% che su quel mio milioncino (….magari) di euro sarebbero bei 21.000 € all’anno: non mi sembra affatto male un rendimento del 2,1% all’anno !!

- con rischio prezzo quasi nullo visto anche che la Banca Centrale Europea sta varando un nuovo Quantitative Easing (con cui riprenderà ad acquistare sul mercato titoli governativi e societari europei tra cui anche quelli dello stato austriaco) così come la Federal Reserve è già passata da una politica restrittiva a, nuovamente, una espansiva operando qualche settimana fa un primo taglio dei tassi dello 0,25.

Beh, le affermazioni ed i ragionamenti che – provocatoriamente - ho appena proposto potrebbero sembrare ridicoli a chi ne mastica un po’ di questi argomenti ma in considerazione del fatto che le quotazioni di questo Bond, emesso nel settembre 2017 sono in neanche 2 anni raddoppiate, quindi hanno fatto + 100% (oggi viene scambiato attorno a 200, l’altro giorno addirittura era a 205) vuol dire che – comunque – tanti che hanno fatto simili ragionamenti ci sono stati, eccome.

Sono stati talmente tanti gli acquirenti che il governo di Vienna si è convinto, qualche giorno fa, ad emetterne una nuova tranche per un controvalore nominale di 1,25 miliardi (raccogliendo sottoscrizioni per 5,3 miliardi cioè oltre 4 volte l’offerta).

Lo so che buona parte di coloro che hanno messo in portafoglio questo bond matusalemme sono gli “istituzionali” quali banche, assicurazioni o fondi pensione che hanno obiettivi e logiche di investimento diverse da quelle di un investitore persona fisica.

Lo so che ci troviamo di fronte ad un movimento strutturale di lungo periodo che ha interessato sia i mercati azionari che quelli obbligazionari (con una follia di 15.000.000.000.000 $ di bond in giro per il mondo con rendimenti negativi) grazie al supporto iper-generoso (se non in parte sconsiderato) delle banche centrali.

Lo so che le incertezze dal punto di vista politico, economico, sociale (come vedevamo sopra) ce ne sono davvero tante in giro per il mondo tanto da spingere gli investitori a fare incetta di asset rifugio come oro, franco svizzero, bond ad alto rating, ecc

Lo so che questo bond con scadenza nel 2117 è un titolo perfetto per chi fa trading.

Ma vorrei, almeno, sperare che chi – da singolo investitore - oggi (ancor più di ieri) stesse valutando di investire i propri risparmi in questo titolo (o titoli similari a 20-30-50 anni..) sia ben consapevole di apprestarsi a fare un investimento davvero “esplosivo”.

Infatti:

“Il titolo è in euro e quindi rischio cambio ZERO ??” Beh, con una Brexit in via di partenza che se non mina direttamente l’euro mina comunque l’Unione Europea ed i tanti movimenti, partiti, correnti anti Unione Europea ed anti-euro che ci sono in giro, io la mano sul fuoco sull’euro non ce la metterei neanche da qui a 20-30 anni.

“Il bond è emesso dall’Austria quindi rischio emittente ZERO ?” Beh, da qui a 30-50-100 anni nessun paese, nessuna società al mondo può considerarsi a rischio credito/emittente ZERO. Nessuna.

“Cedola 2,1% …… vi sembra poco un rendimento del 2,1% annuo ??”

Purtroppo NON è affatto cosi:

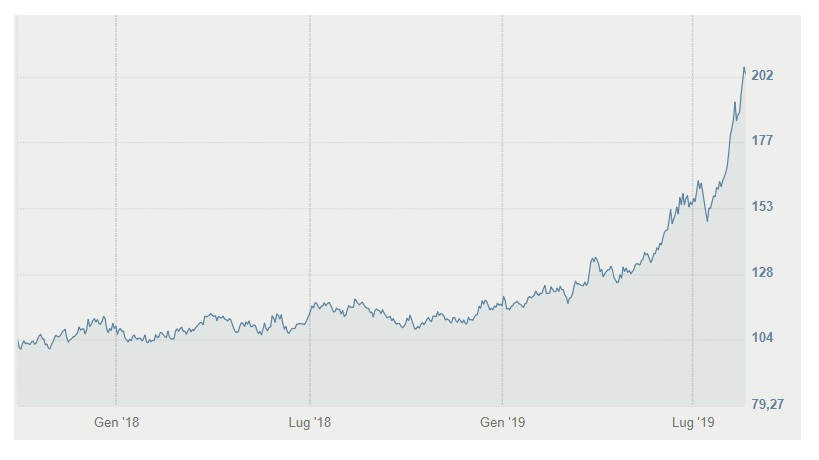

1) con le attuali quotazioni del bond arrivate a quota 200 col mio milioncino (..magari) di euro ci comprerei 500.000 € nominali su cui calcolare la cedola annua del 2,1%: cosa questa che mi genererebbe solo 10.500 € lordi all’anno (netti 9.187 €) e non 21.000 €.

2) alla scadenza – a fronte di un investimento attuale di 1.000.000 € mi verrebbero rimborsati 500.000 € con una perdita a scadenza di ben 500.000 €.

Tenendo conto di questi 2 elementi, il rendimento annuo di questo bond – per chi lo acquistasse oggi e lo tenesse fino alla scadenza (magari ad esserci alla scadenza..) - sarebbe pari allo 0,52% netto (qualora il figlio di mio figlio riuscisse a compensare nei 4 anni successivi alla scadenza tutta la maxi minusvalenza di 500.000 € - cosa non affatto semplice vista l’enormità della stessa - il rendimento salirebbe allo 0,58%).

Se poi mettiamo in conto un’inflazione media ipotetica dell’1,92% (media dell’inflazione in Austria negli ultimi 20 anni) il rendimento reale annuo diverrebbe negativo e pari a -1,4% all’anno. Tasso questo in base al quale il mio attuale milione di euro (..magari) nel 2117 corrisponderebbe a soli 251.000 €: quindi il figlio di mio figlio andrebbe a riscuotere un capitale con valore reale diminuito del 75% rispetto ad oggi.

E non è finita qui: da qui alla scadenza del bond, io, mio figlio ed il figlio di mio figlio subiremmo un rischio tasso (concretizzabile in un rischio prezzo) pazzesco che in caso di vendita prima della scadenza naturale ci esporrebbe al rischio di perdite “monstre”.

Facciamo un esempio semplice, semplice: ipotizzando che magari tra 10 anni i rendimenti sulle lunghe scadenze fossero risaliti un po’ ad esempio dell’1% rispetto ad oggi (fra 10 anni non ci sarebbe nulla di eccezionale che ciò accadesse: basti pensare che questo titolo 2 anni fa rendeva il 2,1% mentre oggi è allo 0,52% !!) le quotazioni di questo titolo crollerebbe attorno a 25-30 con la conseguenza che oggi ho investito 1.000.000 € e fra 10 anni (andando a vendere) riporterei a casa 300.000 € (- 70%) !!!

Quindi massima attenzione a questo bond ma in linea generale a tutto il comparto obbligazionario con scadenze medio / lunghe (io direi dai 10 anni in su) viste le eccezionali, assurde, attuali quotazioni: il rapporto rischio/rendimento di tali titoli risulta sbilanciato completamente dalla parte del rischio !!!

Cordella Filippo

Private Banker & Analista Finanziario

DISCLAIMER

La presente pubblicazione è stata redatta da Filippo Cordella - Private Banker di Fideuram-Intesa Sanpaolo Private Banking, iscritto all’Albo Unico dei Consulenti Finanziari (OCF) con delibera Consob n. 13096 del 24/4/2001, iscritto al Registro IVASS - Sez. “E” come Collaboratore di Fideuram-Intesa Sanpaolo Private Banking.

Le informazioni contenute in questo report sono frutto di notizie e opinioni che possono essere modificate in qualsiasi momento. La presente pubblicazione viene fornita per meri fini di informazione ed illustrazione, a titolo meramente indicativo, non costituendo in alcun modo una proposta di conclusione di contratto o una sollecitazione all’acquisto o alla vendita di strumenti finanziari.

Qualsiasi decisione di investimento che venga presa in relazione all’utilizzo delle presenti informazioni ed analisi è di esclusiva responsabilità dell’investitore ed in ogni caso né Filippo Cordella, né Fideuram-Intesa Sanpaolo Private Banking possono essere ritenuti responsabili di eventuali danni diretti o indiretti dovuti ad un uso improprio delle informazioni fornite o da eventuali inesattezze delle medesime.