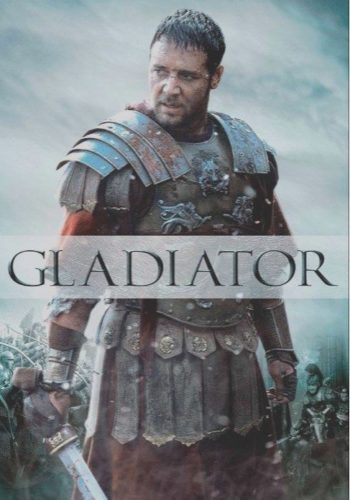

Al mio segnale, scatenate l'inferno !

Con questo maledetto Corona Virus - che dopo la Cina si sta rapidamente diffondendo nel resto del mondo - è facile immaginare quanto le conseguenze che si produrranno sulle economie dei principali Paesi saranno importanti.

Se questo sarà plausibilmente vero, in virtù del fatto che si tratta di un evento esogeno, imprevisto con grosso impatto sulla psiche degli investitori, potrebbe essere altrettanto vero che da questa crisi – così come ci si è entrati - se ne potrebbe poi uscire in maniera abbastanza veloce.

La Cina - dove l’infezione virale sembra drasticamente ridursi – l’attività produttiva si sta progressivamente riprendendo anche se non credo che possa tornare subito ai livelli precedenti visto che nell’altra parte del mondo (Europa, Usa) la domanda di beni si sta fermando proprio a causa degli effetti del Corona Virus.

Il recupero della crescita economica potrebbe, inoltre, essere agevolato dalla risposta della politica economica: la Fed si è già mossa con un taglio d’emergenza dei tassi di 50 pb (il 3 marzo scorso) a cui secondo le attese dovrebbero seguire altri due tagli nelle riunioni di metà marzo e fine aprile.

Le Banche Centrali di Australia e Canada hanno ridotto negli ultimi giorni il costo del denaro così come la Bank of England e la nostra BCE starebbero – ugualmente - apprestandosi a decidere ulteriori mosse espansive (aumento degli acquisti di titoli, taglio del tasso sui depositi e misure mirate per garantire liquidità alle imprese).

A tal proposito è bene, comunque, sottolineare – visto il bassissimo livello in cui i tassi già si trovano (sotto zero in buona parte del mondo) – che non sarà probabilmente dalla politica monetaria che potranno arrivare i maggiori aiuti alla congiuntura bensì dalle politiche fiscali che i diversi Paesi potrebbero decidere di attuare: Stati Uniti in primis, con Trump che cercherà di mettere in campo tutte le misure possibili (ordinarie e straordinarie) pur di rimettere in piedi economia e mercati e sperare di essere rieletto alle presidenziali di novembre.

Per quanto mi riguarda, pur essendo ovviamente anche io una persona con le sue paure e timori (e questa epidemia alimenta una delle situazioni più stressanti per la psiche umana andando ad incidere su quella che è la paura più grande, quella della morte) in qualità di professionista di lungo corso, di Private Banker con il suo gran bel “portafogli clienti”, di appassionato di analisi di mercati, di ex docente in materie finanziarie a centinaia di colleghi, titolari, consulenti finanziari, non posso che continuare a tenere ben ferma la barra del timone ed andare avanti a tutta forza.

Il Covid-19 io ovviamente non posso vincerlo (posso cercare di tenerlo lontano seguendo quelle regole dettate da medici e scienziati), ma una cosa importante la posso fare: aiutare i miei clienti, i miei lettori a combattere la paura di perdere denaro e, soprattutto, fargli comprendere che quella che stiamo vivendo, come avvenuto sempre con tutte le altre crisi (1987, 1990, 1998, 2001, 2008, 2011: vedasi tabella sotto riportata) rappresenta l’ennesima grande occasione – finanziariamente parlando - per mettere in “serbatoio” in maniera graduale e ben pianificata “della buona benzina” a poco costo per poi trarne grandi benefici negli anni a seguire.

E a dirla tutta è da diverso tempo che sto aspettando una situazione come questa di ritracciamento dei mercati e di riavvicinamento dei valori finanziari ai valori reali.

Lo sanno i lettori del mio sito www.cordellafilippo.it e dei miei post (esempio: “Wall Street ed il gioco delle 3 carte: i BuyBack”, “Perché il cavallo non beve più”, “Chi non lavora, non fa l’amore”).

Lo sanno i miei clienti e soprattutto quelli i cui portafogli sono stati costruiti negli ultimi anni/mesi: portafogli con un’importante componente obbligazionaria governativa americana, una discreta componente in oro ed una % azionaria particolarmente ridotta proprio in attesa dello svilupparsi di una fase come questa per essere rimpinguata se non addirittura creata.

Clienti con cui avevo concordato di cominciare ad incrementare l’asset “equity” (ovviamente non le singole azioni ma un buon equity internazionale scelto e gestito dalle migliori case di investimento mondiali) SE e QUANDO i mercati avessero smesso di salire e fossero scesi di almeno il 15%-20% rispetto ai massimi precedentemente raggiunti, aumentando poi progressivamente l’entità degli acquisti per ogni eventuale ulteriore scalino che avessero fatto in discesa (a -25, a -30%, a -35%, -40%, ecc ecc).

Sul SE - ovviamente - non ho mai avuto dubbi (dopo ogni giorno viene per forza la notte) sul QUANDO cominciavo effettivamente ad averne qualcuno, visti i massimi che settimana dopo settimana le borse continuavano a segnare quasi in preda ad un delirio di onnipotenza: ma alla fine il momento è arrivato.

E come disse ai suoi sottotenenti sul campo di battaglia, in quel celeberrimo film, il valoroso generale Massimo Decimo Meridio: “Al mio segnale scatenate l’inferno !”, io Private Banker Filippo Cordella, adesso dico: COMINCIATE AD ACCUMULATE EQUITY !!

E tutto ciò che i miei clienti (ed i lettori) andranno a comprare “oggi, domani e forse dopodomani” a 80, 70, 60 rispetto al 100 che costava fino a ieri, diverrà nei prossimi anni PER LORO rendimento e PER ME ulteriore fiducia, riconoscenza, apprezzamento.

Filippo Cordella

Private Banker & Analista Finanziario

Cell: 3200222185