Perché il cavallo non beve più ?

A questa domanda la risposta più ovvia sarebbe “perché ha già bevuto abbastanza”.

Forse, però, potrebbe non essere l’unica.

Chiariamo innanzitutto che non ho nessuna intenzione di dilungarmi su comportamento ed etologia del cavallo: è solamente la frase introduttiva del mio nuovo post dedicato alle conseguenze ed all’inutilità, ormai, di quel perseverare delle Banche Centrali con le politiche monetarie ultra-espansive iniziate circa 10 anni fa (in Giappone 30 anni fa) in risposta alla crisi finanziaria originatasi negli States con lo scoppio della bolla delle obbligazioni sub-prime.

Una perseveranza che ha ormai ben pochi risvolti positivi da offrire e tanti, invece, da aggiungere alle criticità ed effetti collaterali generatisi in questi anni in conseguenza a tale interventismo.

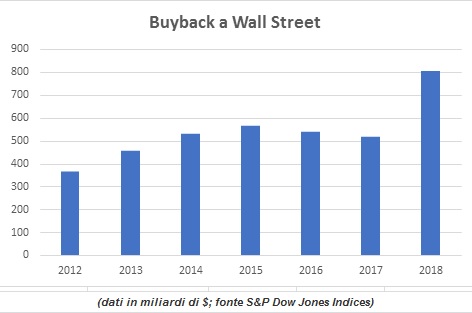

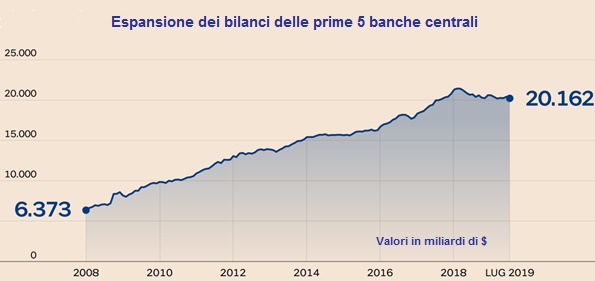

Un fiume di miliardi di $ che Federal Reserve, Banca Centrale Europea, Bank of England, Bank of Japan, Popular Bank of China hanno speso per fare acquisti direttamente sui mercati finanziari spingendo letteralmente alle stelle le quotazioni dell’equity e dei bond (sia governativi che aziendali) e condizionandone pesantemente l’andamento e, ad oggi, le prospettive future.

Prezzi alle stelle delle obbligazioni che si sono ovviamente tradotti in rendimenti alle “stalle” con l’assurdità di ben 15.000 miliardi di $ di bond presenti sui mercati con rendimenti a scadenza negativi (cioè chi se li comprasse e li tenesse fino alla scadenza avrebbe la sicurezza di ottenere un risultato negativo: su un governativo tedesco a 10 anni sarebbe del - 6%).

Come se non bastasse tanti di questi bond a rendimento negativo sono addirittura emessi da società e Stati ad alto rischio/non investment grade: cioè obbligazioni dove c’è pure la concreta possibilità di non ottenere nemmeno il rimborso alla scadenza, una vera “figata” per chi ci investe!

Rendimenti negativi che stanno per arrivare a coinvolgere anche la liquidità detenuta dai risparmiatori nei c/c: è dell’altro giorno la richiesta alla Bce rivolta da Mustier, amministratore delegato di UniCredit, di poter “scaricare” l’onere dei tassi negativi sui conti correnti dei clienti con saldi sopra i 100.000 € (dal momento che gli istituti di credito pagano oggi lo 0,50% sui depositi da loro detenuti presso la Bce oltre un determinato importo).

Una specie di “tassa sui depositi” che è già, comunque, divenuta realtà in Svizzera, Danimarca ed in diverse banche regionali tedesche (con tassi a -0,75%).

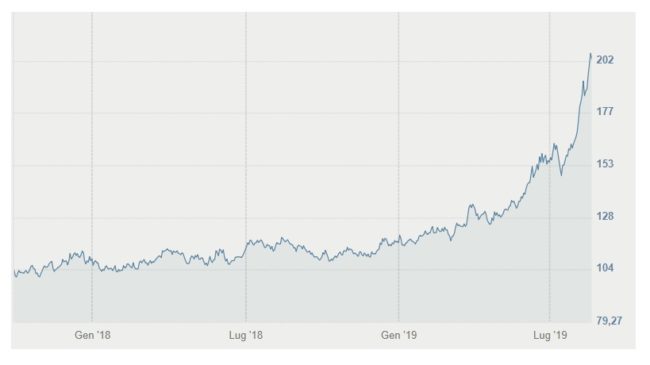

E l’assurdo che ha creato, questo approccio accomodante dei banchieri centrali, è che, tanto più l’economia dà segni di stanchezza, debolezza e rallentamento (come sta appunto succedendo) e tanto più i mercati (sia quelli obbligazionari che azionari) salgono nella certezza che la necessaria dose di “droga” sui mercati verrà ancora comunque “somministrata” dai Draghi o Powell di turno (come è avvenuto puntualmente nelle scorse settimane).

Un ottimismo di operatori e mercati che, a mio avviso, è però forse eccessivo rispetto a quello che in pratica ulteriori operazioni di stimolo monetario potranno effettivamente ottenere.

Questo sulla considerazione che ulteriori allentamenti dei tassi di interesse in un sistema in cui si stanno segnando ogni giorno nuovi record nel livello dei crediti erogati ad aziende e privati (solo per fare un esempio, negli States, i famosi mutui sub-prime che nel 2007 rappresentavano il 23% della totalità dei mutui, adesso sono addirittura al 30%) difficilmente potranno essere in grado di rinvigorire l’economia in quanto è dimostrato che quando c’è troppo debito la domanda di nuovi prestiti è poco elastica all’andamento dei tassi d’interesse.

Cosa, questa, ancor più vera in situazioni in cui i tassi sono già a zero (in Europa e Giappone siamo appunto a questi livelli) tale da rendere - per il sistema bancario - sempre meno conveniente erogare credito.

Quindi se è scontato che i tassi a zero sono favorevoli per chi si indebita, non possiamo dire che lo sia altrettanto per chi presta denaro. Tutt'altro, visto anche che chi presta i soldi oltre a farlo gratis dovrebbe comunque assumersi il rischio che il debitore alla scadenza non restituisca il capitale: mi sa un po’ troppo ….

E’ questa, cioè, la famosa “trappola della liquidità” con cui le banche centrali (in primis Bce e Bank of Japan) hanno oggi a che fare; una situazione in cui nonostante il costo del denaro sia ormai a zero (o addirittura negativo) l’imprenditore e il privato cittadino non prendono più soldi a prestito per investire o per spendere in consumi.

La situazione, cioè, in cui “il cavallo non beve”:

- perché ha già bevuto abbastanza;

- perché non c’è quasi più nessuno che ha interesse a dargli l’acqua;

- e perché ha, lui stesso, perso la speranza del domani.

Povero cavallo…..

Filippo Cordella

Private Banker & Analista Finanziario

DISCLAIMER

La presente pubblicazione è stata redatta da Filippo Cordella - Private Banker di Fideuram-Intesa Sanpaolo Private Banking, iscritto all’Albo Unico dei Consulenti Finanziari (OCF) con delibera Consob n. 13096 del 24/4/2001, iscritto al Registro IVASS - Sez. “E” come Collaboratore di Fideuram-Intesa Sanpaolo Private Banking.

Le informazioni contenute in questo report sono frutto di notizie e opinioni che possono essere modificate in qualsiasi momento. La presente pubblicazione viene fornita per meri fini di informazione ed illustrazione, a titolo meramente indicativo, non costituendo in alcun modo una proposta di conclusione di contratto o una sollecitazione all’acquisto o alla vendita di strumenti finanziari.

Qualsiasi decisione di investimento che venga presa in relazione all’utilizzo delle presenti informazioni ed analisi è di esclusiva responsabilità dell’investitore ed in ogni caso né Filippo Cordella, né Fideuram-Intesa Sanpaolo Private Banking possono essere ritenuti responsabili di eventuali danni diretti o indiretti dovuti ad un uso improprio delle informazioni fornite o da eventuali inesattezze delle medesime.